プライスアクションの視点(ドル円・ユーロドル)

陳満咲杜です。

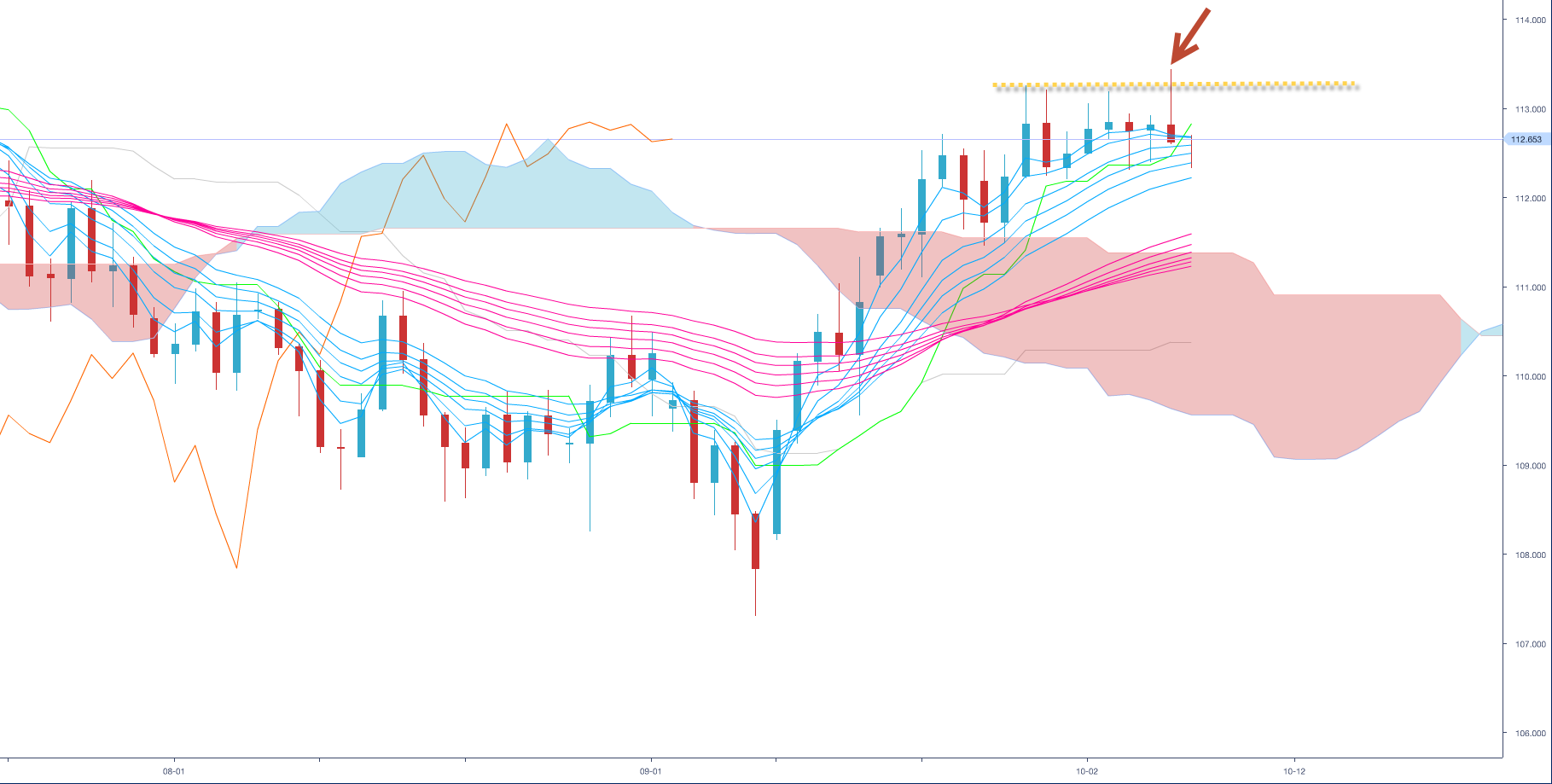

ドル/円 日足

先週末のドル/円は波乱した。米雇用統計が不芳だったが、リリースされた後ドルは上昇、9月高値を一時ブレイクしていた。しかし、その後また北朝鮮の地政学リスクの浮上で一転して売られ、逆に頭打ちの可能性を示した。

同可能性はプライスアクションの視点でみれば鮮明であった。高値更新後の反落、また陰線引けで弱気「スパイクハイ」のサインを点灯、と同時に弱気「リバーサルハイ」でもあった。その上、ここから反落が続く場合、高値更新自体が「フォールス・ブレイクアウト」のサインになりかねず、また反落を効かす「フェイクセットアップ」のサインにもなる恐れがある。

この場合、再度111関門を割り込み、上昇波を一服させ、また元の変動レンジへ戻ってしまうリスクが警戒されよう。

しかし、このようなサインになるかどうかは本日も含め、これからの値動き次第だ。一般論として北朝鮮絡みのリスク、9月安値を起点とした上昇波動において何回も確認されてきたが、その都度、むしろドルの押し目買いのチャンスであった。今回も同じパターンの繰り返しになれば、先週末の罫線自体のサインを過大解釈できない上、性急な判断を避けたいところだ。

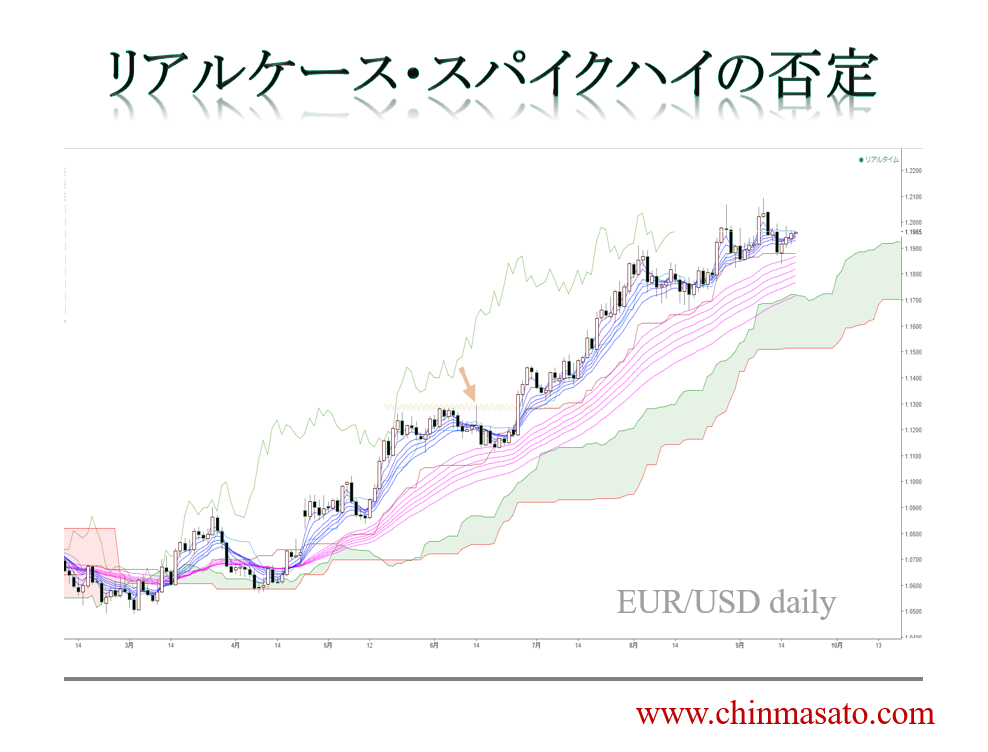

もっとも、「スパイクハイ」また「リバーサルハイ」のサインが点灯されても、その後否定された場合、むしろ一段とトレンドを加速させるサインとして見るべきで、トレンドの維持や加速につながるケースも多い。典型的な再起の好例は6月14日ユーロ/ドルの罫線や当時点灯したサインの意味合いであったでしょう。9月の海上セミナーにて取り上げていたので、チャートは以下の通り。

ユーロ/ドル 日足

6月14日高値は1.1296だったが、同日高値更新されると、ユーロのブルトレンドが一段と強化され、また加速されていたことは一目瞭然だ。1.21大台手前までほぼ一本調整の上昇を果たしたので、6月14日形成が点灯した弱気のサインを消し、一転して強気のサインを点灯していたことがケース・スタディとして好例であったでしょう。

ゆえに、仮にここからドル/円の押しが限定的、その後再度高値更新を果たす場合、ブルトレンドの確認、また上昇波の加速をもたらすサインとして重視されよう。

市況は如何に。

陳満咲杜

詳しくは投資助言会社グローバルリンクアドバイザーズ株式会社のHPへ

陳満咲杜と学ぶFX戦略室 メルマガ便

▼陳満咲杜と学ぶFX戦略室 無料メルマガ便

FXトレードを一緒に学びませんか?

メールアドレスを入力してお申し込みください。